global fms

Итоги майского опроса управляющих (Global FMS)

- 26 мая 2025, 10:43

- |

BofA GLOBAL FUND MANAGERS SURVEY: СЕНТИМЕНТ УЛУЧШИЛСЯ ВБЛИЗИ ЛОКАЛЬНОГО ДНА, НО КРАЙНЕ НОМИНАЛЬНО

Итоги майского опроса управляющих (Global FMS):

• респонденты ожидают, что окончательная ставка тарифа США на китайский экспорт составит 37%

• FMS рассматривает торговую войну как риск № 1 и наиболее вероятный источник кредитного события

• 2/3 инвесторов ожидают 2-3 сокращений ставки ФРС в 25 году, в то время как 75% говорят, что снижение налогов увеличит дефицит США.

• 26% — за «hard landing» (vs 49% ранее), вероятность «soft landing»: 61%, «no landing»: 6%

• Трейды: если «no landing» это положительно для акций США, EM, small caps, энергетики и отрицательно для золота; если «hard landing» — плюс для здравоохранения и отрицательно для Еврозоны и банков.

• инвесторы больше всего UW в долларе США (с мая 2006 г.), резко снизили OW крупных облигаций до нейтрального уровня, золото наиболее переоценено за 20 лет («long золото» = № 1 по объему торговли), сократили глобальный UW в акциях за счет роста в Европе, а не в США (больше всего UW с мая 2023 г.

( Читать дальше )

- комментировать

- 218

- Комментарии ( 0 )

Темп роста экономики замедляется, инфляция растет - опрос Global FMS

- 15 сентября 2021, 15:14

- |

Вышел ежемесячный опрос управляющих фондов (Global FMS), который собирают Bank of America. Почему за этими данными стоит следить? Потому что общий пул активов под управлением у этих фондов ~$750 млрд. — не большая по меркам мирового рынка, но и не маленькая величина. За их «мнением» смотрят все профессиональные участники рынка.

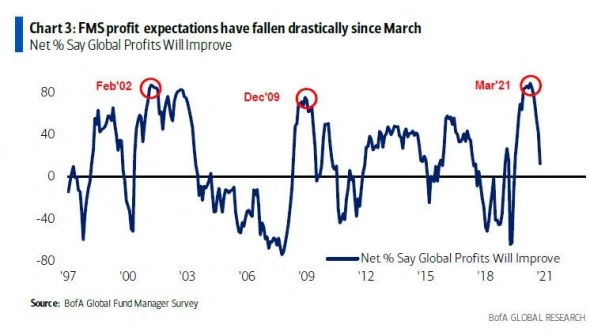

Главный итог опроса (особенно это видно в динамике из месяца в месяц):мировая экономика / прибыли компаний замедляют свой восстановительный темп, а инфляция растёт. По большому счету это сценарий стагфляции, котором мы писали неоднократно. Кроме того, 84% респондентов считают, что об ужесточении монетарной политики ФРС объявит до конца года.

При этом аппетиты к риску не падают. Доля кэша не растёт, а портфели не хеджируют (в хедже было меньше только в январе 2018). Синдром упущенной выгодны («FOMO») в действии — лучше купить S&P500, показать доходность по итогам года, получить свои бонусы и заплатить ипотеку, чем держать активы в кэше или делить аллокацию на рынки развивающихся стран (интерес к ним по прежнему минимален и продолжает падать).

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал